来源:中国基金报(ID:chinafundnews),本文有修改

全球视角:主要股指先抑后扬,A股创业板和美股纳斯达克表现引领全球

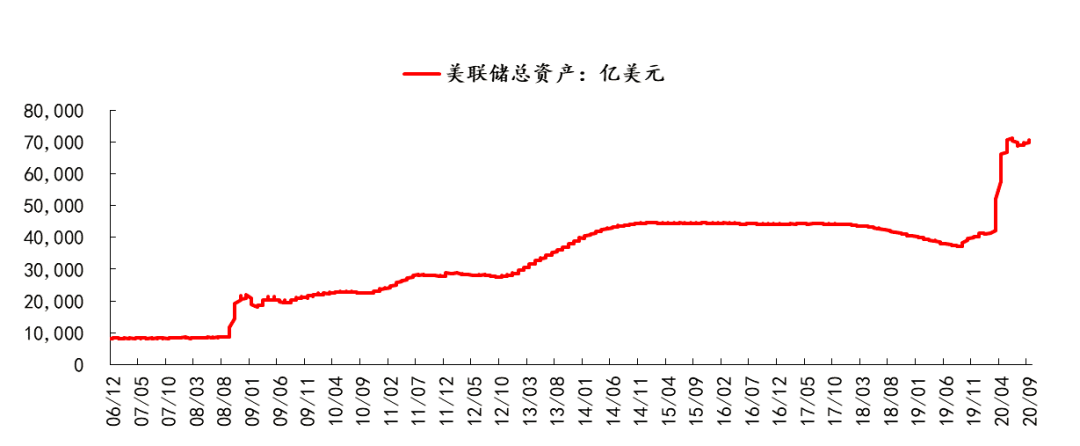

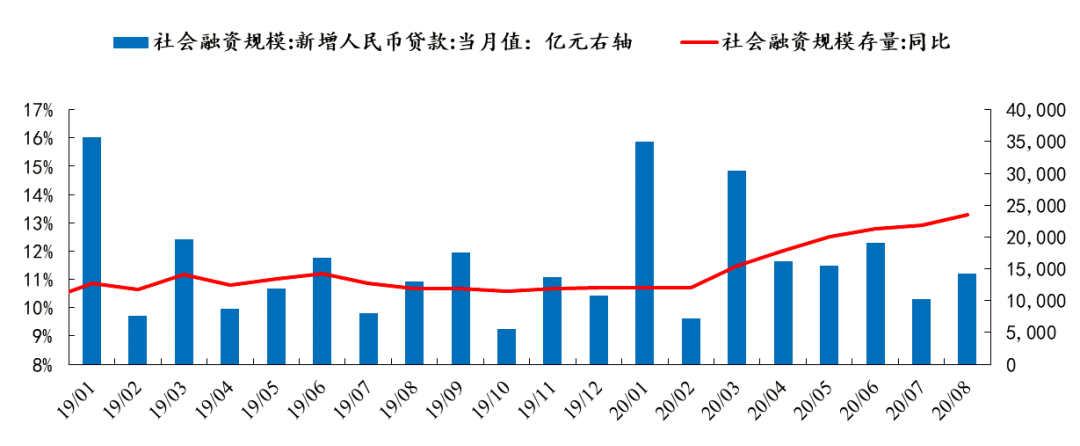

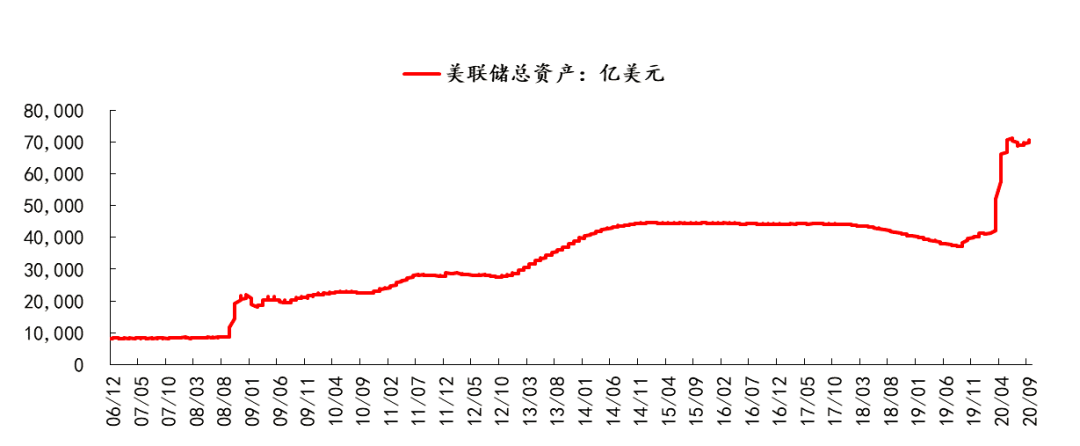

年初2-3月份由于疫情的全球快速爆发和防控难度的加大,全球资本市场呈现恐慌的至暗一刻。而后随着3月底全球各大经济体货币政策+财政政策出台助力对冲疫情对经济和居民消费的负面影响,叠加中国给世界呈现了控制住疫情的优秀范本,市场就开始逐步呈现回升状态,随后国内经济逐月恢复中,外围经济体因疫情相对滞后发生以及防控效率较慢,经济回升相对更滞后些,但也不影响美股等优秀公司的股价回升速度。

其中2020年初至今(1/1-9/30)A股创业板指上涨43.19%,沪深300上涨11.98%,上证综指上涨5.51%,纳斯达克上涨23.55%,标普500上涨3.24%。

数据来源:wind,同犇投资

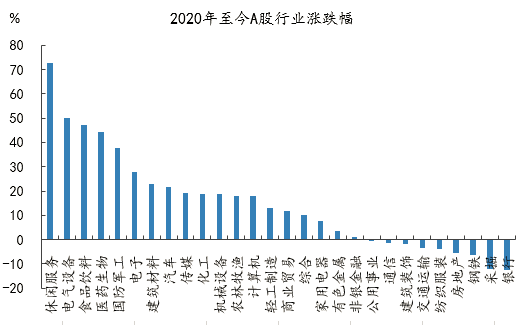

行业视角:行业结构分化大,消费、医药、科技备受青睐

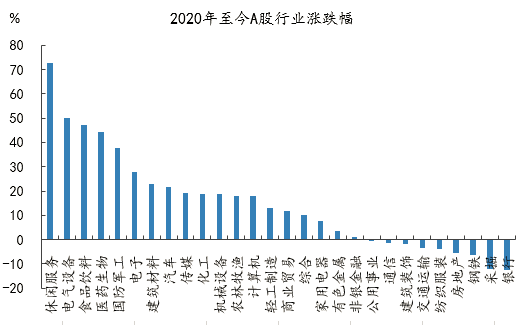

A股分行业来看,年初至今(1/1-9/30)涨幅靠前的行业包括休闲服务、电气设备、食品饮料、医药生物和国防军工,而采掘、银行、钢铁、房地产、交通运输等行业跌幅居前。

数据来源:wind,同犇投资

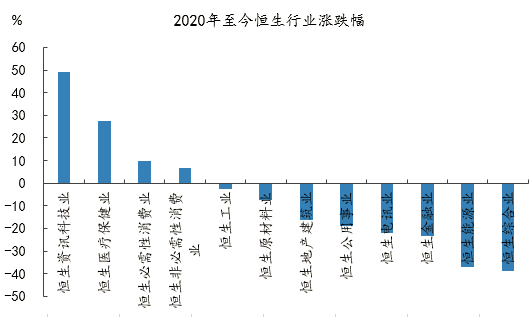

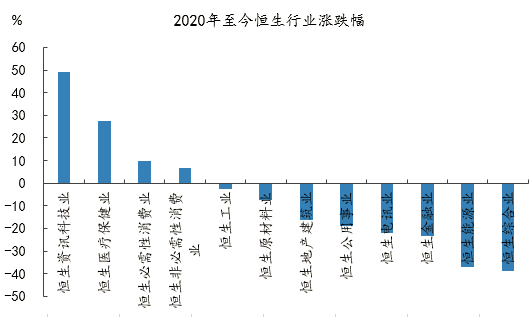

港股的结构性行情更为明显:尽管恒生指数年初至今下跌16.78%,但是分行业来看,恒生资讯科技业上涨49.07%,恒生医疗保健业上涨27.38%,恒生必需性消费业和非必需性消费业分别上涨9.62%和6.95%,其余子行业涨幅均为负。

数据来源:wind,同犇投资

整体来看,表现较好的行业集中在消费、医药和科技三大领域,我们认为其背后的原因在于不确定的环境下市场对确定性、中长期景气行业和优秀公司的偏好:1)在经济增速下台阶、经济结构转型、无风险利率中枢向下的宏观背景下,投资对于经济的贡献率下降,新经济(消费+服务+科技)对于经济的贡献率提升,而优质的消费企业持续受益于消费升级以及集中度提升,业绩能够维持稳定增长,能够享受“确定性”估值溢价;2)部分医药公司业绩受益于疫情,另外在人口老龄化趋势下,有核心竞争力的医药企业长期受益,同时疫情让人们进一步提高了对健康的意识;3)5G科技产业周期开启和科技强国战略,部分产业链行业景气度较高,互联网领域线上化业务受疫情影响小,互联网优秀龙头公司有望持续受益于中国庞大的消费群体的新需求。

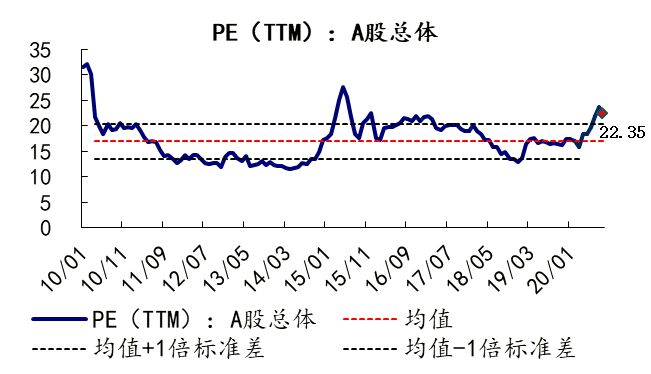

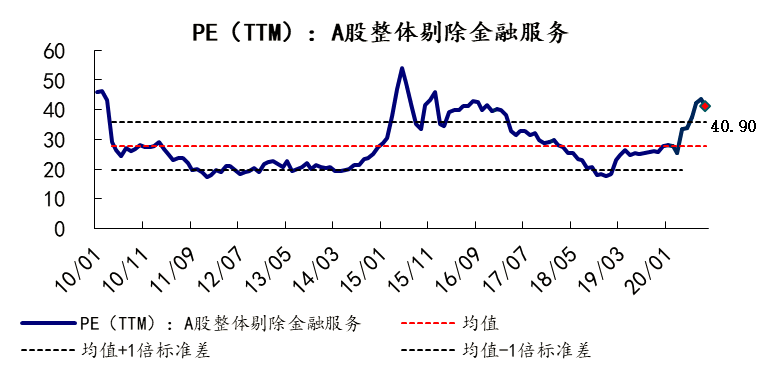

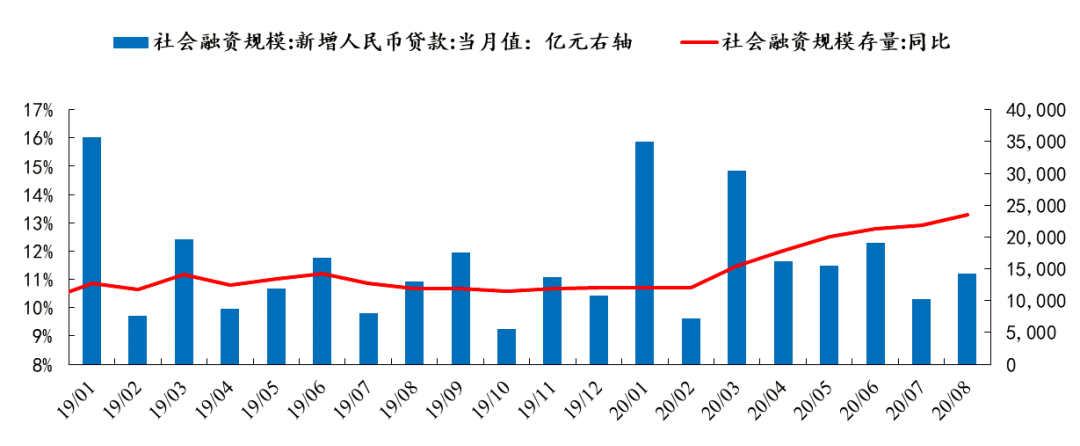

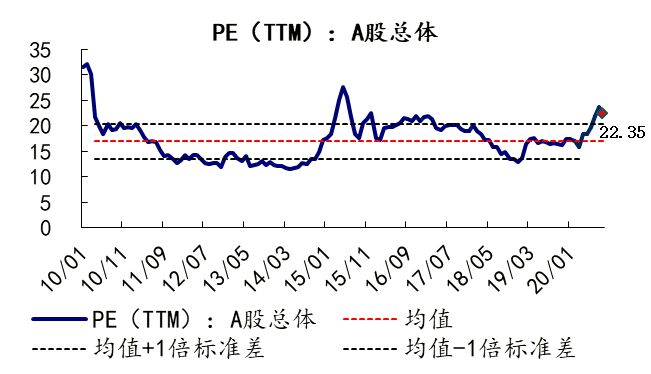

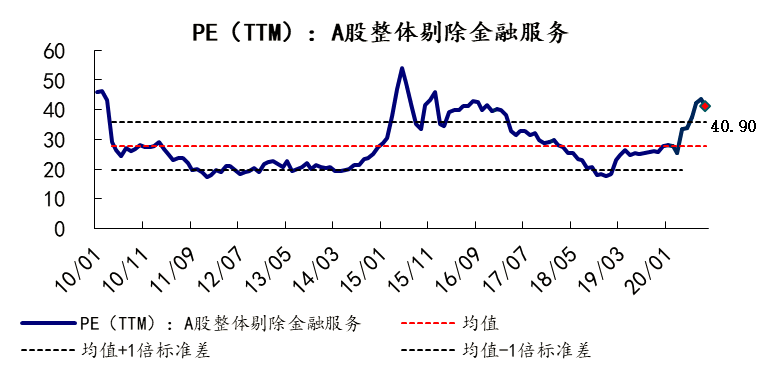

展望四季度,我们预计市场以震荡为主,保持谨慎乐观。首先积极因素:1)宏观经济层面,下半年和明年上半年国内及海外经济和企业盈利环比逐季复苏的趋势是确定的;2)短期全球很多经济体仍未恢复疫情前常态,宽松的货币政策不会立马转向收紧,财政政策的局部刺激仍会存在。但同时也要注意到压制市场空间的两个负面因素:1)市场整体估值处于估值中枢的上沿位置,未来部分公司需要用业绩去消化估值;2)未来存在中美两国流动性的趋势性变化的可能性。

展望中长期,我们需要以“风物长宜放眼量”的视角去看待未来,去重视和拥抱权益市场:首先,中国经济结构转型,未来经济向好向优发展可期。中国从过去30年的高速增长(年化复合增长率10%)到近10年的增速逐步回落至6%,未来4-6%GDP增速区间预计仍能维持5-10年的时间;在全球大国中也是保持前列,加上中国是世界上少数具备全产业链的国家,且人口第一、消费市场广袤,另外叠加中国本土优秀的工程师红利和中国人的勤奋努力,足以支撑下一阶段经济向好向优发展;第二,在实业越来越难做、房住不炒、信托刚兑被打破、银行理财产品的收益率不断下行的背景下,中国居民将不断增加对权益类资产(如公募基金、私募基金)的配置,由机构投资者主导、崇尚长期投资和价值投资的资本市场正逐渐到来;第三,外资的不断流入作为制度性红利仍是大的趋势。数据统计,截至今年9月境外投资者通过沪港通、QFII和RQFII,持有A股股票市值占全部流通市值的比重不到5%。与日韩等股票市场外资持股占比超30%以上相比,我国资本市场中外资持股占比提升的潜力巨大。对于外资而言,在全球经济增速放缓和普遍负利率的背景下,中国资本市场仍具有显著的吸引力。综合以上,我们认为未来一年的股市赚钱效应不会像今年上半年这样明显,投资者需要适当降低回报预期。下半年及明年投资策略上对于选股要求会比上半年明显更高,对于同犇投资而言,努力寻找“未来三年业绩增长较快、长期发展空间较大同时未来12个月估值下行空间不大”的股票。从行业角度,同犇投资始终聚焦大消费,重点关注食品饮料、医药、物业、教育、消费电子、轻工等行业,目标是通过深入研究、紧密跟踪,努力把握住能力圈范围内的投资机会。

The End

本媒介发布的内容未经中华人民共和国(“中国”)任何监管部门或其他相关机构审核,没有呈交给中国任何监管部门或其他相关机构,也没有在中国任何监管部门或其他相关机构进行登记。本媒介发布的内容仅供参考,不对任何人构成投资建议或销售邀约。本媒介发布的内容版权归原作者所有,如需转载,请注明出处以及保证文章内容的完整性,同时自负版权等法律责任。

本媒介发布的内容基于被认为可靠和善意的来源处获得的信息,但不承担任何错误或疏漏责任,也不对任何人因使用本媒介发布的内容所引致的任何损失负任何责任。建议您谨慎对待本媒介发布的内容。市场有风险,投资者应该明白,产品的过往业绩不预示其未来表现,投资者在做出投资决策前应充分评估自身风险承受能力,认真阅读产品合同等相关法律文件,自行承担投资风险。